なぜ株を始めたのか?

2003年頃に前勤務先で、企業型確定拠出年金制度が導入され約20年積立をしてました。

最初は運用結果をあまり気にすることはなかったのですが、40歳を過ぎたところで運用状況を確認をしたところ、コツコツ積立てた約700万円が約1,500万円にまで増えていました。

この株式投資の力を目の当たりにしたのをきっかけに、少しづつ株式投資をするようになりました。

まだまだ遠い道のりですが、最終的にはFIREを目指したいと思ってます。

株の選び方 自分ルールをつくろう!

株の選び方は、資産を増やす上で重要です。

2021年に本格的に株式投資を開始しましたが、どの株にどのくらいの金額を投資するか、イメージがつかなかったので、1株から投資できるSBIネオモバイル証券と投資信託から始めました。

※2024年にSBIネオモバイル証券はSBI証券と経営統合(合併)しましたので、現在はSBI証券のS株です)。

SBI証券のS株とは?

SBI証券の S株(エスかぶ) は、株式を 1株単位から購入できるサービス のことです。

通常の日本株は「単元株制度」により、100株単位での売買が基本になっています。

例えば株価が3,000円の銘柄なら最低購入金額は30万円(100株)となり、投資初心者にはハードルが高いのが実情です。

そこでSBI証券では「S株(単元未満株取引)」を提供しており、以下の特徴があります。

S株は「小額で株をコツコツ買いたい人」「高額株に少しずつ投資したい人」に便利なサービスです。逆に「短期売買」や「優待狙い」には向いていませんね。

最初200万円を入金し、色んな銘柄を少しづつ毎日購入しました。

その後、ある程度慣れてきたので、SBI証券も開設し単元株を購入しました。

最初に購入したのはJT(200株)、武田薬品(100株)、日本郵政(200株)でした。

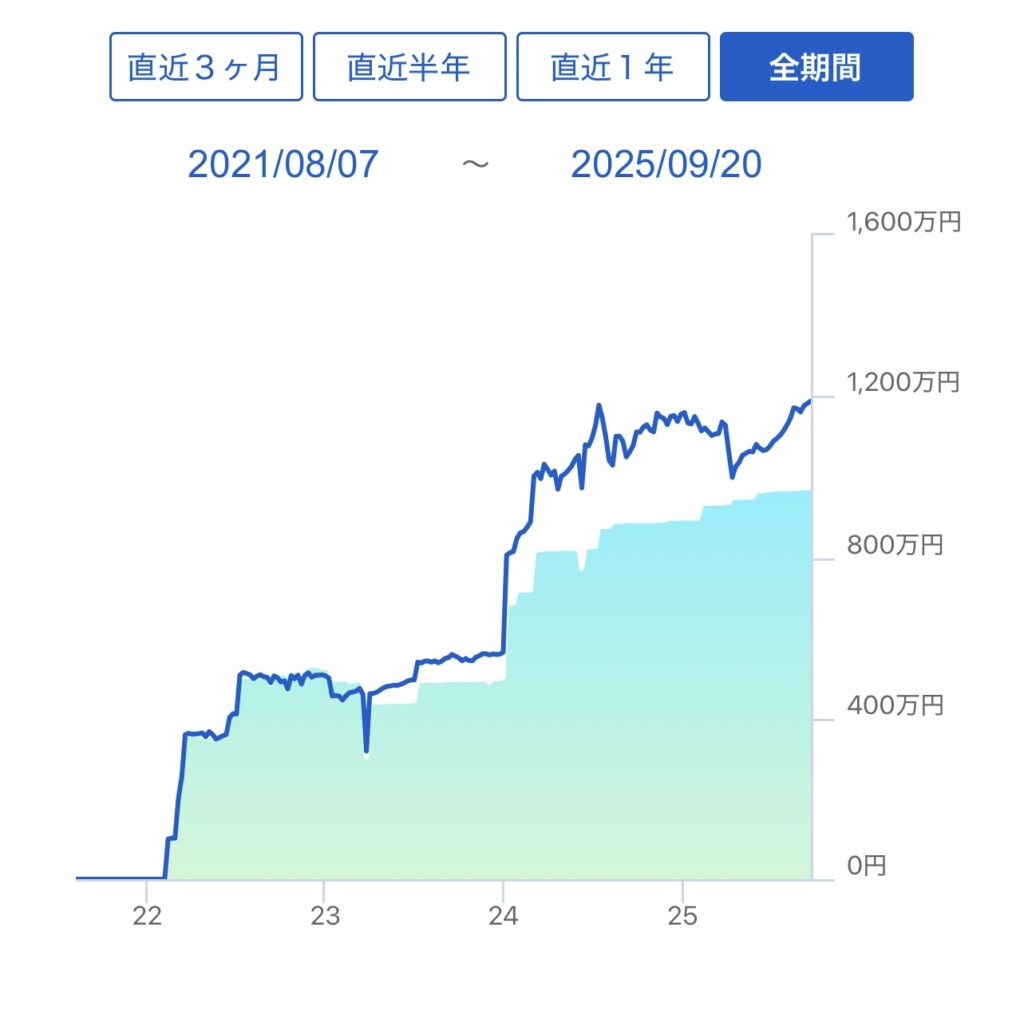

当時から今までの個別株と投資信託の運用推移は以下のようになってます。

現在の個別株及び投資信託は以下のような評価額になってます。

また企業型確定拠出年金制度のない企業に転職をしたので、今まで積み立てた資産をiDeCoに移管しました。

ちなみに、移管した資産はeMAXIS Slim国内株式(TOPIX)に全額配分し、毎月の積立(1万円)をeMAXIS Slim米国株式(S&P500)に設定しています。

60歳時の出口戦略で為替の影響が怖いと思い、今までS&P500で運用してた資産を移管時に国内株式(TOPIX)にしました。

たらればですが、そのままS&P500であれば3,000万円が見えていたと思います。

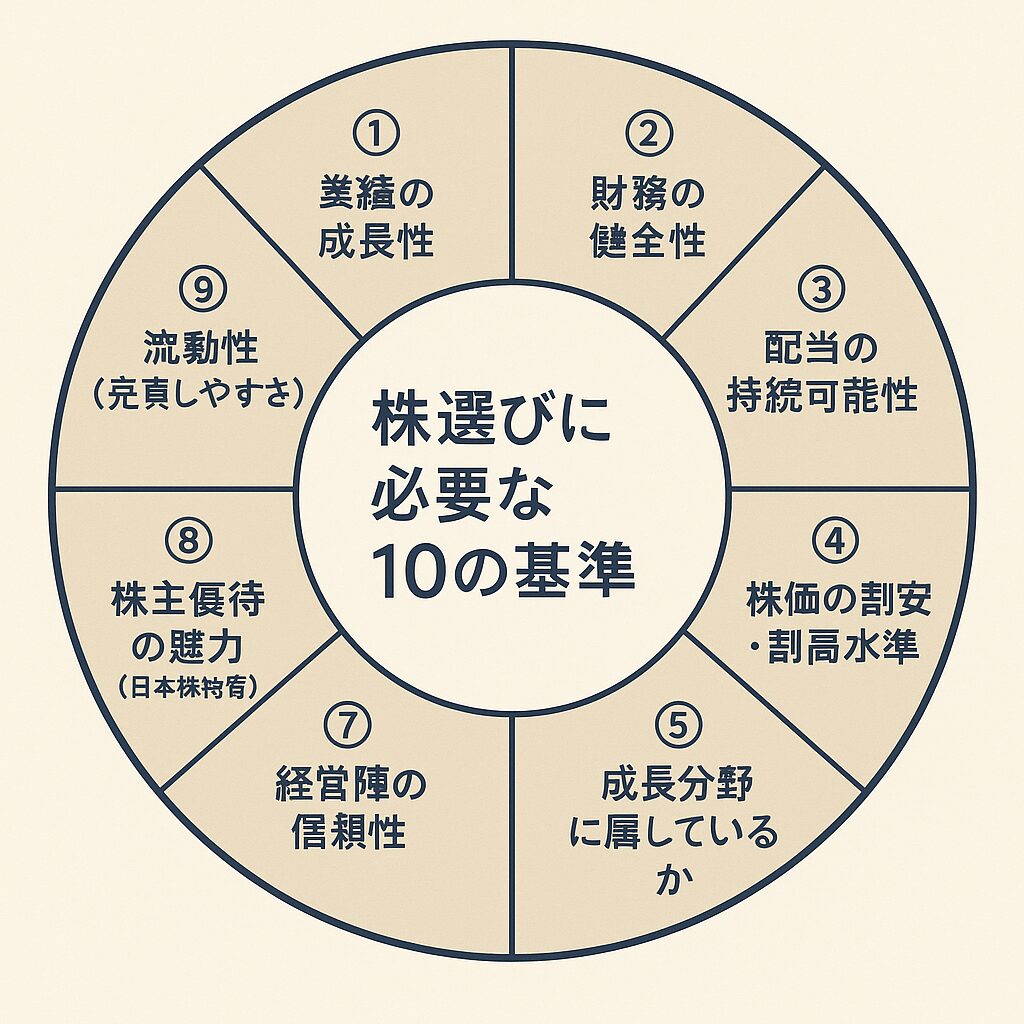

また本格的に株式投資をするにあたり、株の選び方に自分ルールを作りました。

株の選び方 10個の自分ルール

業績の成長性

財務の健全性

配当の持続可能性

株価の割安・割高水準

成長分野に属しているか

競争力・ブランド

経営陣の信頼性

株主優待の魅力(日本株特有)

流動性(売買しやすさ)

自分の投資スタイルに合っているか

株選びは「数字を見る」「会社を見る」「自分の目的を見る」の3つを組み合わせるのが大切です。

株を選ぶときによく出てくる指標を、整理しておきます!

| 指標 | 内容 |

|---|---|

| PER(株価収益率) | 株価が利益の何倍かを示す数値。目安は15倍前後。 |

| PBR(株価純資産倍率) | 株価が会社の資産に対して割高か割安かを示す。1倍以下なら割安とされる。 |

| ROE(自己資本利益率) | 株主から集めたお金でどれだけ効率よく利益を出しているか。高いほど優秀。 |

| 配当性向 | 利益の何%を配当に回しているか。高すぎると減配リスクあり。 |

これらを「健康診断の数値」と考えると分かりやすいです。会社の体調を測るチェック項目のようなものですね。

株の選び方での失敗談

株に慣れてきた頃、FIREを考えるとやはり短い期間で資産を増やしたいと思いました。

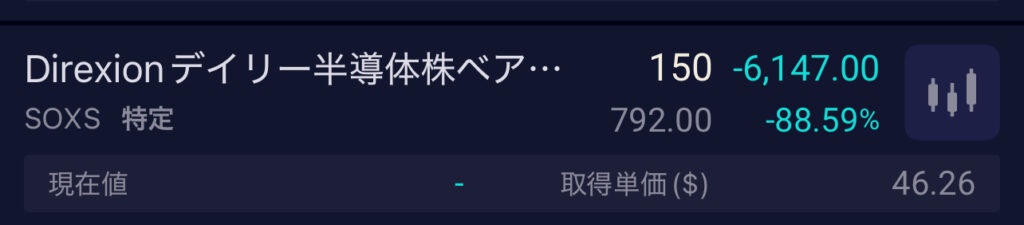

様々なレバレッジ商品を探す中、フィラデルフィア半導体指数の3倍に連動したETF(SOXS、SOXL)がSNSでも話題になりました。

一瞬で数十万円、場合によっては数百万円資産を増やしている人をみて、やってみようと思いました。

当時半導体が弱い時期にでしたので、SOXSで利益を出すことができましたが、ギャンブル要素が強いと思いやめました。

その後は、ボラティリティの高い米国株へ投資し、ある程度利益がで出たら売却を繰り返していました。

2025年に入り、トランプ政権&関税で米国株が下がり始めたので、半導体関連株(エヌビディア等)を一旦売却しました。

また同時にSOXSがガンガン上がっていたので、これはチャンスだと思い100万円を投入したのが、忘れもしない2025年4月9日。

その日の23時の相場開始時点でも少しづつ上がってましたので、10日朝5時前に起きて売却しようと思ってました。

しかし朝3時にトランプが90日間の関税猶予の発表をしたのです。

一気に70%下げました・・・写真のブルーラインです。。。

今でも損切りできずに保有しており、そこからジリジリと下げ、現在88%の含み損となってます。

レバレッジ商品、恐るべしです。

今まで1日で30%の上げ下げは経験しましたが、一瞬で70%まで下げるとは思いませんでした。

また損切りしていないのは、今売却して約10万円を手元資金にしても投資金額としてあまりインパクトがないので、ほったらかしておこうという思いからです。

また2025年9月17日に米連邦準備制度理事会(FRB)は25ベーシスポイントの利下げを決定し、政策金利の誘導目標を4%~4.25%に引き下げました。

この影響もあって、ナスダック総合指数やS&P500は高値を更新してます。

一般的に9月の米国相場は軟調アノマリーと言われています。

しかし今年は結構、米国株が強いのであまり下がらず持ちこたえて10月に繋がり、そのまま年末ラリーへ入っていくのか、読めない展開ではあります。

ただ個人的には、軟調アノマリーに入りSOXSが50%以上まで回復して貰えれば損切りするのに、と思ってます(苦笑)。

株式投資における心理面の失敗あるある

自分ルールを決めていても、心理的な不安からいろんなことをしがちです。

私にもあった「失敗あるある」をまとめました。

損切りできない「塩漬け株地獄」

ある銘柄を買ってすぐに株価が下がった。

そのうち戻るだろうと、根拠なく信じて持ち続ける。

気づけば数年放置、含み損は大きくなる一方。

損を確定させる=負けを認めることが怖い。

人間は損失回避の法則で、損を受け入れるより希望にしがみつく傾向があります。

事前に「この水準まで下がったら売る」というルールを決める!ルールは感情ではなく数字で守る・・・できてませんが(笑)

含み益が出るとすぐに売ってしまう「早売り病」

買った株が+5%上昇、「利益が出たうちに」と焦って売却。

その後も株価は上昇し続け、結果的に数十%の利益を逃す。

「利益が減るのが怖い」という心理が働きやすい。

損失を抱えるときよりも、含み益を守るときの方が人は保守的になる。

投資目的を明確にする(長期投資なら短期の上下に惑わされない)、「売りの基準」を利益率だけでなく業績や成長ストーリーに置くことが大切ですね。

SNSや掲示板に振り回される「情報依存」

SNSや掲示板で「この株は爆上げ確定!」という情報を見て慌てて買う。

一時的に上がるが、仕手筋の仕掛けで急落 → 高値掴みで大損。

「他人が儲かっているのに自分だけ取り残されるのは嫌」というFOMO(取り残される不安)。

群衆心理に巻き込まれると、冷静さを失いやすい。

他人の情報は参考にする程度、最終判断は自分の基準で行う。「なぜこの株を買うのか」を説明できなければ手を出さないようにしたいものです。

ナンピン地獄

買った株が下がった → 「安くなったから追加で買えば平均取得単価が下がる」と買い増し。

さらに下がり、損失が雪だるま式に拡大。

最後には資金が尽きて身動きできなくなる。

「下がった株はいつか戻る」と楽観視している。

下落理由を分析せずにナンピンするのは危険。追加投資は「成長性に確信が持てるとき」だけに絞る。

「勝ち続けて天狗になる」

投資を始めてすぐに利益が出ると「自分は才能がある」と勘違い。

根拠のない自信から、レバレッジ取引や信用取引に手を出し爆損する。

「成功体験は強く記憶に残りやすい」ため、冷静さを失う。

人は自分の能力を過信しやすい(ダニング=クルーガー効果)。

私も個別株で利益がでていたので、相場が読めると勘違いしてSOXSに大きく賭けて爆損中です・・・

利益が出ているときこそ慎重に・・・小さな成功をこつこつ再現していくことが大事ですね。

心理面での失敗を防ぐには?

損失回避バイアス:損を確定させたくない → 損切りできない

FOMO(取り残される恐怖):他人が儲けていると焦る → 高値掴み

過信バイアス:成功体験に酔う → リスクを取りすぎる

このようにならないためにも、対策は「感情ではなく運用ルールで判断する」こと、ですね。

などなど。

私自身、まだまだ勉強不足なので、無料セミナー、本、SNS、 Youtubeで勉強中です。

私が参加したお薦めの無料セミナーや無料相談です。

是非登録してみてください!

にほんブログ村

コメント